Comment récupérer la TVA payée en Norvège ?

Si vous êtes assujetti à la TVA et voyagez ou traitez avec des entreprises en Norvège, pays hors UE, vous pouvez prétendre au remboursement de la TVA norvégienne. Nous avons rassemblé sur cette page tout ce que vous devez savoir concernant l’éligibilité au remboursement de la TVA dans ce pays, les taux pratiqués, les délais de réclamation, les services usuels pour lesquels la TVA est remboursable et les démarches à suivre pour récupérer les montants correspondants.

Qui peut demander le remboursement de la TVA ?

Remboursement de TVA pour les demandeurs de l’UE

Si vous êtes une entreprise assujettie à la TVA dans un État membre de l’UE et que vous avez effectué des transactions transfrontalières en Norvège, pays dans lequel vous n’êtes pas immatriculé à la TVA, vous avez le droit de récupérer la TVA facturée conformément aux réglementations locales en matière de TVA déductible,

Remboursement de TVA pour les demandeurs hors UE

Si vous êtes une entreprise immatriculée à la TVA établie en dehors de l’UE et que vous payez la TVA sur les activités commerciales menées en Norvège, pays dans lequel vous n’êtes pas immatriculé à la TVA, vous avez le droit de récupérer la TVA facturée conformément aux réglementations locales en matière de TVA déductible.

Obtenez votre Guide de récupération de la TVA étrangère pour les entreprises

Tout ce que vous devez savoir concernant la récupération de TVA liée aux activités commerciales et aux voyages d’affaires à l’étranger.

TVA norvégienne : MVA

Taux standard 25%

Taux réduit 12%

Ce taux s’applique à l’hébergement et au transport de personnes

Les dates limites pour demander le remboursement de la TVA

Pour toutes les entreprises

le 30 septembre de l’année n + 1

Informations sur la récupération

de la TVA

Réclamations rétroactives

Une entreprise peut réclamer la TVA de l’année précédente uniquement, aucun délai supplémentaire n’est accordé.

La règle de réciprocité

Un demandeur de l’UE peut demander la TVA à n’importe quel autre État membre de l’UE et la récupérer conformément à la législation locale de l’État membre sur le remboursement de la TVA.

Pour les demandeurs hors UE et/ou les remboursements de pays hors UE, certains pays n’accorderont un remboursement de TVA que si le pays où votre entreprise est enregistrée propose des modalités de remboursement de TVA similaires ; c’est ce que l’on appelle la règle de réciprocité.

La Norvège n’applique pas la règle de réciprocité, ce qui signifie que les autorités norvégiennes accordent le remboursement de TVA à tous les demandeurs assujettis, sans distinction.

Services pour lesquels la TVA est remboursable selon la réglementation du pays

Hébergement et services connexes

Alimentation, boissons et restauration

Dépenses de réception et d’hospitalité

Location de moyen de transport

Achat de carburant pour différents moyens de transport

Péages et redevances routières

Entretien, stationnement et transport

Participation à des salons, séminaires, formations et frais connexes

Organisation de salons, séminaires, expositions et frais connexes

Hébergement et services connexes

Dépenses de réception et d’hospitalité

Achat de carburant pour différents moyens de transport

Entretien, stationnement et transport

Organisation de salons, séminaires, expositions et frais connexes

Alimentation, boissons et restauration

Location de moyen de transport

Péages et redevances routières

Participation à des salons, séminaires, formations et frais connexes

Si vous êtes une société assujettie à la TVA et vous souhaitez récupérer la TVA payée dans un autre pays, nous sommes là pour vous assister.

Vous pouvez nous contacter au 01 34 62 51 14 ou remplir ce formulaire.

Nous vous contacterons dans les plus brefs délais.

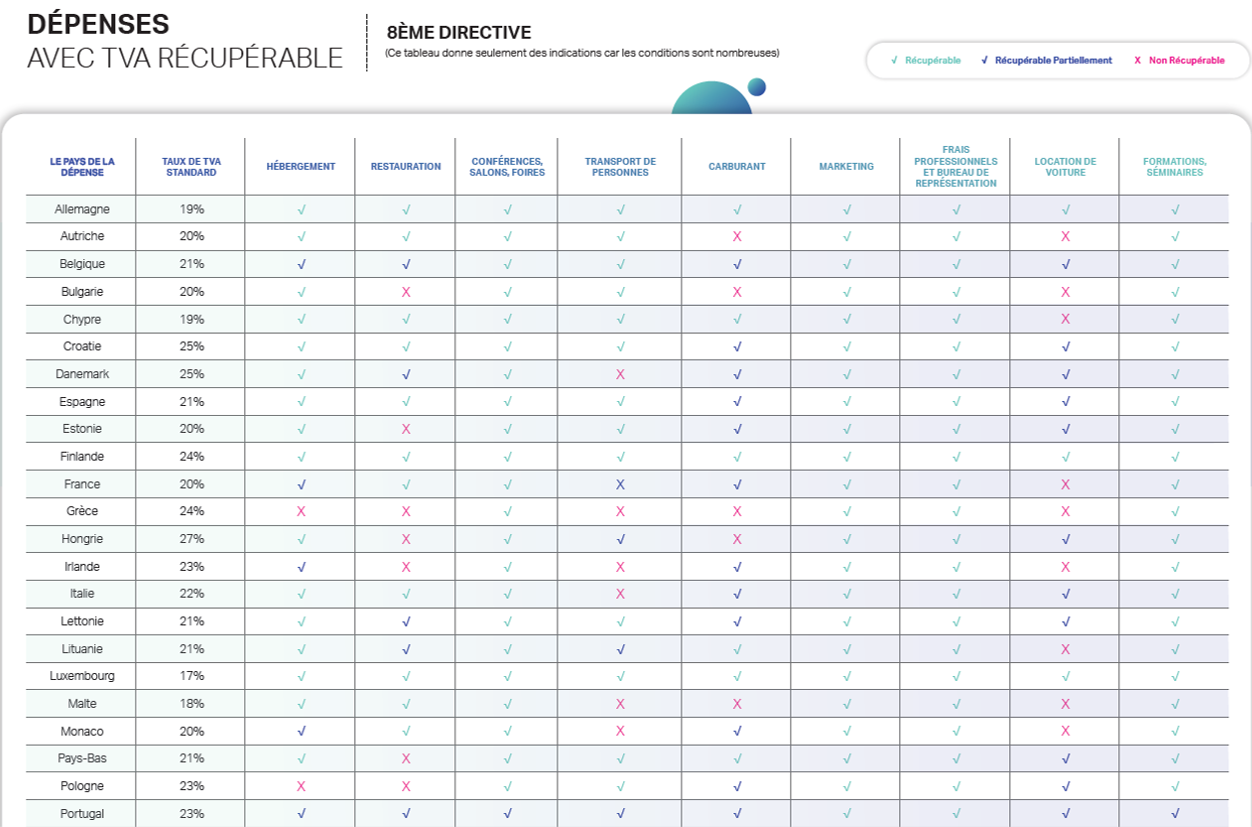

Tableau de TVA

Les règles et réglementations varient d’un pays à l’autre. Notre tableau de TVA récupérable vous donne les informations propres à chaque pays.

Informations sur le processus de remboursement de la TVA norvégienne

La demande est envoyée en original à l’administration fiscale en Norvège et inclut les éléments suivants :

01 Informations relatives au demandeur

02 Résumé de la demande de remboursement

03 Renseignements sur chaque facture relative à la demande de remboursement de la TVA

04Des copies de factures relatives à la demande de remboursement de TVA doivent être jointes à la demande et être issues au nom et à l’adresse de l’entreprise

05 Une attestation originale d’assujetti valable pendant la période de remboursement correspondante, ne dépassant pas un an et confirmant l’activité de l’entreprise